金融深化论

研究发展中国家金融发展与经济发展关系的一种理论。该理论认为,发展中国家要发挥金融对经济发展的促进作用,必须放弃金融抑制政策,促进金融深化。也就是说,政府应放弃对金融市场和金融体系的过分干预,放松对利率和汇率的控制,并有效地抑制通货膨胀,使金融与经济形成相互促进的良性循环。金融深化是指一国的货币经济和金融资产的比重提高,货币与金融体系以及货币与金融市场机制充分发育和健全运行。金融深化论的代表人物是美国当代经济学家麦金农(Mckinnon,Ronald Ian,1935— )、爱德华·肖(Shaw,Edward Stone,1908—1994)等。他们提出,在发展中国家,提高利率是扩大银行实际规模、缓和金融抑制、刺激经济增长的必要条件。正的实际存款利率是货币积累的先决条件,货币积累又是投资的先决条件,而提高贷款利率则是扩大货币体系实际规模和缓和金融抑制的一个必要条件。利率的提高有助于引导金融资产从落后的生产过程中抽出,为企业改进技术和扩大生产规模提供资金支持,从而提高资本的边际效率。但利率并非越高越好,利率的提高应有一个数量界限。

金融深化论

亦称“金融自由化理论”。研究发展中国家金融与经经济发展的关系的一种理论。该理论认为,发展中国家要发挥金融对经济发展的促进作用,必须放弃他们所奉行的 “金融压制”政策,推行“金融自由化” 或金融深化。也就是说,政府当局应放弃对金融市场和金融体系的过分干预,放松对利率和汇率的控制,并有效地抑制通货膨胀,使金融和经济形成相互促进的良性循环。金融深化论的代表人物是美国当代经济学家麦金农、E·肖、弗莱和西班牙经济学家加尔比斯。

❶麦金农的观点。他认为提高利率是扩大银行实际规模、缓和金融压制、刺激经济增长的必要条件,由于货币与实质资本互补,货币积累是投资的先决条件,而货币的积累是建立在实质现金余额需求M/P增加的基础之上,要增加M/P,则必须提高利率。所以,他认为,货币供给条件d-P*的提高是增加储蓄和投资的第一推动力,而提高银行贷款利率,则是扩大货币体系实际规模和缓和金融压制的一个必要条件。提高利率带来货币实际收益的提高,从而有效地增加了实质现金余额需求M/P和刺激积累,刺激了储蓄和投资的增长。提高利率的这个作用过程,被麦金农称为 “渠道效应”。此外,他还认为:“如果对金融资产支付的利率,大大高于现有技术条件下的投资边际效率,金融资产就会引诱一些企业家从落后的生产过程中抽出资金,来为进行先进技术和扩大生产规模的其他企业提供资金。” (麦金农: 《经济发展中的货币与资本》,中文1版,17页,上海,上海三联书店,1988)

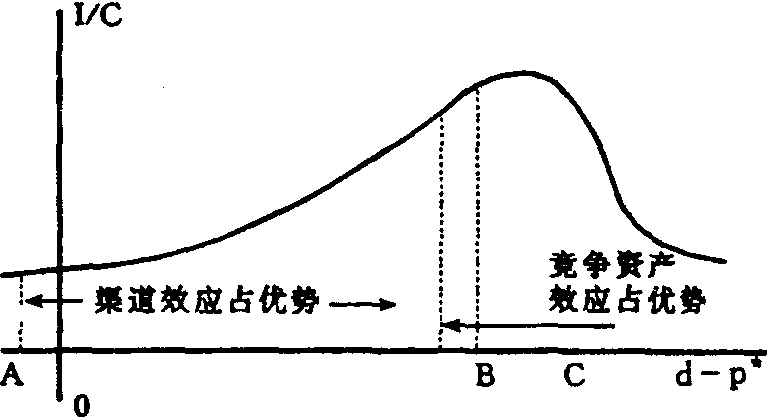

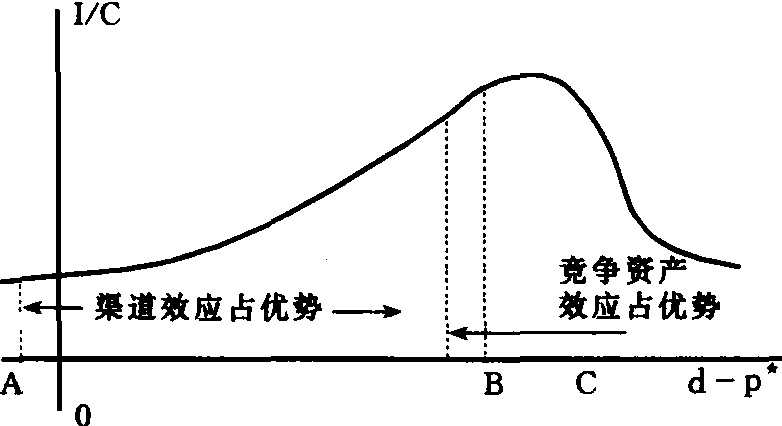

当然,提高利率能促进经济发展并不等于利率越高越好。如果利率过高,使d-P*超过一定限度 (接近内源融资投资可以获得的最佳边际收益和内部收益),则往往导致新的资产替代从实质资本积累转向现金余额,即货币与实质资本成为相互竞争的替代品,从而发生竞争资产效应。如图所示,随着利率从A上升到B,货币需求增加,投资的数量和效率也相应提高。也就是说,在AB区域里,由于货币的渠道效应,实际货币需求M/P和投资/收入比率I/Y将产生互补,从而促进经济增长,但是当货币收益率大于B时,竞争资产效应 (即替代效应) 反而会引起实质资本积累的减少,从而减少投资。所以,要使内源融资投资效率最大,只须将利率提高到B点。

麦金农认为,推进金融深化的关键在于提高实际利率。然而,这种推行高实际利率的偏好策略 (在这些利率水平下,实际融资是很充裕的),在一个存在严重的和不稳定的通货膨胀的经济中,几乎是不可能实行的。因此,他特别强调政府当局应有效地控制通货膨胀。但是,他又不主张通过控制名义货币量去抑制通货膨胀,认为这样只会造成生产下降、失业增加和经济衰退。他认为,政府当局可以用一种完全不同的方式来紧缩经济,即 “政府当局不再按非均衡利率直接减少货币和信贷供应,而代之以提高货币持有者的预期收益,来增加货币需求。”也就是说,当提高名义存款利率 (货币持有者的预期收益) 时,相应地,在人们急于得到现金余额时,商品需求就会减少。从个别经济单位看,企业和居民都会努力增加货币持有量,从总体经济看,经济中的M/P (实际货币需求)将会增加。不仅如此,国内存款高利率还将吸引外资的流入,从而增加国内储蓄总水平。结果,由于货币持有量的增加,从而对商品总需求的减少,以及实际货币需求增加,从而对总产出量的增长会使物价上涨率自然下降。

他认为,当通货膨胀得到控制时,政府还应全部取消国内的价格管制和税收补贴工具配给制,特别是实行税收体制深化。他认为,发展中国家严重地依赖各种各样而非统一的间接税,这种以间接税为主的税收体制使税收的收入以更低的比例增加,从而增加了财政赤字压力。因此,他认为应该改革税制,给税收体制注入更多的弹性。具体说来,就是采用统一的增殖税,即对企业的工资、薪金、利润、利息和租金之总额实行统一税率。这种增殖税有许多优点,如避免了有差别的商品税收或多重税收,对收入的增长富有弹性等。此外,他认为政府当局还应放松对汇率的管制,让汇率正确地反映外汇市场的供求情况。因此,他主张放松外汇管制。在适当的范围中让汇率自由浮动,这不仅能够鼓励出口和吸收外资流入,而且可以限制不必要的进口。

❷肖的观点。在1973年出版的 《经济发展中的金融深化》一书中,肖对发展中国家的金融深化问题也进行了系统地研究。他指出,金融深化意味着实现金融与经济发展的相互促进关系。为了说明这种促进效应的大小,或者说衡量金融深化之程度,肖提出了金融深化的尺度和作用。在肖看来,衡量金融深化的尺度主要有: 其一,存量指标。如金融资产的种类和存量,金融资产存量与收入之比,金融资产存量与有形财富 (真实财富) 存量之比,这些绝对指标或相对指标的上升便意味着金融深化的程度越高。其二,流量指标。肖认为,金融流量易于表现金融深化,例如,对国外储蓄要求的降低,资本外流的减少,货币流通速度的减慢,金融职能和金融机构之专业化,场外非法金融交易的减少,有组织的金融市场的发展等。其三,金融资产的价格。这是金融深化与否的最明显的表现,即利率的升降,从而各种金融资产的价格能正确地反映金融市场上的资金供求关系。或者说,名义利率与实际利率以及各种利率结构的合理化。其四,汇率指标。官方汇率与黑市汇率的缩小程度即意味着金融深化程度的提高。

提出了上述金融深化的衡量尺度后,肖还指出了金融深化对经济发展的积极作用: 一为有助于提高私人储蓄对收入的比率。金融深化将促进储蓄和金融机构的实际增长,从而为投资者提供了更多的资金,增加积累,促进国民收入的增长。二为金融深化将使政府储蓄增长。金融深化意味着通货膨胀被控制,税收体制更完善,这将使政府财政收入得到更快增长。三为金融深化还会阻止国内资金外逃,同时吸引国外资金流入。四为通过金融市场的扩大和多样化,金融深化开辟了优化储蓄分配的道路。五为金融深化将提高投资的效益,使储蓄资金发挥更大的作用。六为金融深化及其相关的政策有助于促进收入分配的平等。如利率的提高可能既增加就业又提高工资收入的份额,同时还会减少垄断收入。

为了说明金融如何促进经济发展,从而实现金融深化,肖也提出了一个发展中国家的实际货币需求函数:

在Yp和t相对稳定的情况下,由于rm和Dm有正数效应(正相关),因此,rm的提高或降低将使实际货币需求增加或降低,而rm又取决于rc、dn、r的相对价格 (水平),rc又受dn和r的影响,所以,Dm的大小便最终取决于dn或r的高低。与麦金农一样,肖也认为实现金融深化的关键在于提高名义利率或实际利率,以促使储蓄得到更大的发展和更合理配置。在他看来,推进金融深化会产生四大效应: 一是收入效应。当经济单位所持平均实际货币余额增加后,投资和市场将扩大,由此引起收入的增长,同时,由于货币体系的存在和发展需要资本和劳动力的投入,所以,还存在着实际货币增长的负收入效应。二是储蓄效应。在储蓄倾向和税率一定时,收入的增长意味着储蓄提高。同时,金融深化意味着提高存款利率和降低通货膨胀率,这也将促进储蓄。三是投资效应。当收入和储蓄提高后,投资会相应增加,此外,提高贷款利率可以淘汰低收益项目,并提高投资的平均收益率。四是就业效应。金融深化将使资本相对昂贵,劳动力相对便宜,这会使人们转向劳动力密集型的企业,从而增加就业。

肖认为,发展中国家要通过金融改革来推进金融深化,从而促进经济发展必须通过下述途径或采取下述政策:

第一,推进货币深化。货币深化是金融深化的前提或基础。货币深化并不意味着单纯增加名义货币量、增设银行分支机构、准许外国银行开业等等,而是通过运用更多的货币政策工具刺激实际货币需求的增加来实现。具体的途径有: 在逐步减少名义货币供给量的增长从而稳定货币需求量的基础上,提高名义利率,逐步实现货币深化的收入效应、储蓄效应、投资效应和就业效应; 抑制通货膨胀,只有当通货膨胀较轻和变动极小的情况下,人们才会增加货币需求量; 维持货币供给的外生性,即中央银行必须能够有效地控制货币供给量,从而通过控制通货膨胀去影响实际利率,刺激实际货币需求量。

第二,推动金融体制深化。在货币深化的基础上,就应该改革金融体制的落后低效率状况。首先,要打破银行间的垄断,在可能的情况下,尽量支持民间金融体系的发展。这样,将提高金融机构之间的竞争,降低经营成本,提高管理水平和效率,并且当利率管制放松以后,还会促使场外非法金融市场自动消失。其次,要消除人为因素对金融市场的分割和干预,应该使各个金融机构在竞争中自动地发挥出专业分工的优势。最后,还应逐步增加各种金融资产的种类,扩展金融工具的期限结构。

第三,进行财政税收改革。政府在推进金融深化的同时,应进行财政税收体制改革。要使金融与财政改革相互配合,一方面要求两者各尽其职,金融不能代替财政职能; 财政也不能干预金融业务; 另一方面要改革税收体制,使“财政基础” 得以深化,并富有收入弹性,为此要减少财政赤字,消除通货膨胀,简化税种,提高国民收入的边际税率,降低税收管理成本,不再对金融资产的收入进行歧视。

第四,进行外贸改革。发展中国家的外汇市场与国内金融市场一样,也处于非均衡状态。究其根源也在于外汇市场上的价格——汇率被扭曲。因此,外贸改革的核心是实行浮动汇率制,允许外币与本币自由兑换,并逐步取消进出口的歧视性关税,减少对外资流入的依赖,调低本币币值,最终达到外贸自由化,从而促进金融深化的发展。

❸弗莱和加尔比斯对金融深化论的发展。在麦金农和肖提出了金融深化理论以后,许多经济学家对此进行了完善和发展。其中较著名的是美国加利福尼亚大学教授J·弗莱和西班牙经济学家加尔比斯。

金融深化论还被西班牙经济学家加尔比斯用模型作了进一步的阐述,他首先假定经济中有落后部门1或先进部门2。部门1得不到银行贷款,部门2则可以根据银行存款得到一定的贷款。部门1的投资函数I1 =H1 (r1,d-P*) Y1,r1为部门1的资本收益率 (r1 =∂Y1/∂K1,Y1,K1分别为部门1的收入和资本),d-P*为存>款的实际利率。他认为,

当r1上升或d-P*下降时,投资I1将扩大; 反之,该部门的投资将缩小。部门2的投资函数: I2 =H2

当r1上升或d-P*下降时,投资I1将扩大; 反之,该部门的投资将缩小。部门2的投资函数: I2 =H2 为银行贷款名义利率,b-P*为贷款的实际利率,r2为部门2的资本收益率

为银行贷款名义利率,b-P*为贷款的实际利率,r2为部门2的资本收益率

当r2上升或b-P*下降,则部门2的投资需求I2将扩大;反之,I2将减少。在他看来,由于r2远远大于b-P*,所以,部门2的投资需求总量很大,而满足这种投资需求的资金又来自银行储蓄。所以,加尔比斯认为,提高存款的实际利率 (d-P*),不仅能缩小部门1的低效率投资,而且将增加银行储蓄,从而促进部门2的高效率投资,加速了整个经济的发展。

当r2上升或b-P*下降,则部门2的投资需求I2将扩大;反之,I2将减少。在他看来,由于r2远远大于b-P*,所以,部门2的投资需求总量很大,而满足这种投资需求的资金又来自银行储蓄。所以,加尔比斯认为,提高存款的实际利率 (d-P*),不仅能缩小部门1的低效率投资,而且将增加银行储蓄,从而促进部门2的高效率投资,加速了整个经济的发展。金融深化论financial deepening theory

亦称“金融自由化理论”。研究发展中国家金融与经济发展的关系的一种理论。该理论认为,发展中国家要发挥金融对经济发展的促进作用,必须放弃他们所奉行的“金融压制”政策,推行“金融自由化”或金融深化。也就是说,政府当局应放弃对金融市场和金融体系的过分干预,放松对利率和汇率的控制,并有效地抑制通货膨胀,使金融和经济形成相互促进的良性循环。金融深化论的代表人物是美国当代经济学家麦金农、E·肖、弗莱和西班牙经济学家加尔比斯。

❶麦金农的观点。他认为提高利率是扩大银行实际规模、缓和金融压制、刺激经济增长的必要条件,由于货币与实质资本互补,货币积累是投资的先决条件,而货币的积累是建立在实质现金余额需求M/P增加的基础之上,要增加M/P,则必须提高利率。所以,他认为,货币供给条件d-P*的提高是增加储蓄和投资的第一推动力,而提高银行贷款利率,则是扩大货币体系实际规模和缓和金融压制的一个必要条件。提高利率带来货币实际收益的提高,从而有效地增加了实质现金余额需求M/P和刺激积累,刺激了储蓄和投资的增长。提高利率的这个作用过程,被麦金农称为“渠道效应”。此外,他还认为:“如果对金融资产支付的利率,大大高于现有技术条件下的投资边际效率,金融资产就会引诱一些企业家从落后的生产过程中抽出资金,来为进行先进技术和扩大生产规模的其他企业提供资金。”(麦金农:《经济发展中的货币与资本》,中文1版,17页,上海,上海三联书店,1988)

图16-27

当然,提高利率能促进经济发展并不等于利率越高越好。如果利率过高,使d-P*超过一定限度(接近内源融资投资可以获得的最佳边际收益和内部收益),则往往导致新的资产替代从实质资本积累转向现金余额,即货币与实质资本成为相互竞争的替代品,从而发生竞争资产效应。如图16-27所示,随着利率从A上升到B,货币需求增加,投资的数量和效率也相应提高。也就是说,在AB区域里,由于货币的渠道效应,实际货币需求M/P和投资/收入比率I/Y将产生互补,从而促进经济增长,但是当货币收益率大于B时,竞争资产效应(即替代效应)反而会引起实质资本积累的减少,从而减少投资。所以,要使内源融资投资效率最大,只须将利率提高到B点。

麦金农认为,推进金融深化的关键在于提高实际利率。然而,这种推行高实际利率的偏好策略(在这些利率水平下,实际融资是很充裕的),在一个存在严重的和不稳定的通货膨胀的经济中,几乎是不可能实行的。因此,他特别强调政府当局应有效地控制通货膨胀。但是,他又不主张通过控制名义货币量去抑制通货膨胀,认为这样只会造成生产下降、失业增加和经济衰退。他认为,政府当局可以用一种完全不同的方式来紧缩经济,即“政府当局不再按非均衡利率直接减少货币和信贷供应,而代之以提高货币持有者的预期收益,来增加货币需求。”也就是说,当提高名义存款利率(货币持有者的预期收益)时,相应地,在人们急于得到现金余额时,商品需求就会减少。从个别经济单位看,企业和居民都会努力增加货币持有量,从总体经济看,经济中的M/P(实际货币需求)将会增加。不仅如此,国内存款高利率还将吸引外资的流入,从而增加国内储蓄总水平。结果,由于货币持有量的增加,从而对商品总需求的减少,以及实际货币需求增加,从而对总产出量的增长会使物价上涨率自然下降。

他认为,当通货膨胀得到控制时,政府还应全部取消国内的价格管制和税收补贴工具配给制,特别是实行税收体制深化。他认为,发展中国家严重地依赖各种各样而非统一的间接税,这种以间接税为主的税收体制使税收的收入以更低的比例增加,从而增加了财政赤字压力。因此,他认为应该改革税制,给税收体制注入更多的弹性。具体说来,就是采用统一的增殖税,即对企业的工资、薪金、利润、利息和租金之总额实行统一税率。这种增殖税有许多优点,如避免了有差别的商品税收或多重税收,对收入的增长富有弹性等。此外,他认为政府当局还应放松对汇率的管制,让汇率正确地反映外汇市场的供求情况。因此,他主张放松外汇管制。在适当的范围中让汇率自由浮动,这不仅能够鼓励出口和吸收外资流入,而且可以限制不必要的进口。

❷肖的观点。在1973年出版的《经济发展中的金融深化》一书中,肖对发展中国家的金融深化问题也进行了系统地研究。他指出,金融深化意味着实现金融与经济发展的相互促进关系。为了说明这种促进效应的大小,或者说衡量金融深化之程度,肖提出了金融深化的尺度和作用。在肖看来,衡量金融深化的尺度主要有:其一,存量指标。如金融资产的种类和存量,金融资产存量与收入之比,金融资产存量与有形财富(真实财富)存量之比,这些绝对指标或相对指标的上升便意味着金融深化的程度越高。其二,流量指标。肖认为,金融流量易于表现金融深化,例如,对国外储蓄要求的降低,资本外流的减少,货币流通速度的减慢,金融职能和金融机构之专业化,场外非法金融交易的减少,有组织的金融市场的发展等。其三,金融资产的价格。这是金融深化与否的最明显的表现,即利率的升降,从而各种金融资产的价格能正确地反映金融市场上的资金供求关系。或者说,名义利率与实际利率以及各种利率结构的合理化。其四,汇率指标。官方汇率与黑市汇率的缩小程度即意味着金融深化程度的提高。

提出了上述金融深化的衡量尺度后,肖还指出了金融深化对经济发展的积极作用:一为有助于提高私人储蓄对收入的比率。金融深化将促进储蓄和金融机构的实际增长,从而为投资者提供了更多的资金,增加积累,促进国民收入的增长。二为金融深化将使政府储蓄增长。金融深化意味着通货膨胀被控制,税收体制更完善,这将使政府财政收入得到更快增长。三为金融深化还会阻止国内资金外逃,同时吸引国外资金流入。四为通过金融市场的扩大和多样化,金融深化开辟了优化储蓄分配的道路。五为金融深化将提高投资的效益,使储蓄资金发挥更大的作用。六为金融深化及其相关的政策有助于促进收入分配的平等。如利率的提高可能既增加就业又提高工资收入的份额,同时还会减少垄断收入。

为了说明金融如何促进经济发展,从而实现金融深化,肖也提出了一个发展中国家的实际货币需求函数:

Dm=L(Yp,rc,r,dn,rm,t)

式中,Dm为实际货币需求;Yp为名义收入;r为实际利率;rc为消费者时间偏好率;dn为名义存款利率;rm为货币的实际收益率;t表示某种因素对货币需求的刺激作用,如货币业中的技术改进和通货领域的扩大等。

在Yp和t相对稳定的情况下,由于rm和Dm有正数效应(正相关),因此,rm的提高或降低将使实际货币需求增加或降低,而rm又取决于rc、dn、r的相对价格(水平),rc又受dn和r的影响 ,所以,Dm的大小便最终取决于dn或r的高低。与麦金农一样,肖也认为实现金融深化的关键在于提高名义利率或实际利率,以促使储蓄得到更大的发展和更合理配置。在他看来,推进金融深化会产生四大效应:一是收入效应。当经济单位所持平均实际货币余额增加后,投资和市场将扩大,由此引起收入的增长,同时,由于货币体系的存在和发展需要资本和劳动力的投入,所以,还存在着实际货币增长的负收入效应。二是储蓄效应。在储蓄倾向和税率一定时,收入的增长意味着储蓄提高。同时,金融深化意味着提高存款利率和降低通货膨胀率,这也将促进储蓄。三是投资效应。当收入和储蓄提高后,投资会相应增加,此外,提高贷款利率可以淘汰低收益项目,并提高投资的平均收益率。四是就业效应。金融深化将使资本相对昂贵,劳动力相对便宜,这会使人们转向劳动力密集型的企业,从而增加就业。

肖认为,发展中国家要通过金融改革来推进金融深化,从而促进经济发展必须通过下述途径或采取下述政策:

第一,推进货币深化。货币深化是金融深化的前提或基础。货币深化并不意味着单纯增加名义货币量、增设银行分支机构、准许外国银行开业等等,而是通过运用更多的货币政策工具刺激实际货币需求的增加来实现。具体的途径有:在逐步减少名义货币供给量的增长从而稳定货币需求量的基础上,提高名义利率,逐步实现货币深化的收入效应、储蓄效应,投资效应和就业效应;抑制通货膨胀,只有当通货膨胀较轻和变动极小的情况下,人们才会增加货币需求量;维持货币供给的外生性,即中央银行必须能够有效地控制货币供给量,从而通过控制通货膨胀去影响实际利率,刺激实际货币需求量。

第二,推动金融体制深化。在货币深化的基础上,就应该改革金融体制的落后低效率状况。首先,要打破银行间的垄断,在可能的情况下,尽量支持民间金融体系的发展。这样,将提高金融机构之间的竞争,降低经营成本,提高管理水平和效率,并且当利率管制放松以后,还会促使场外非法金融市场自动消失。其次,要消除人为因素对金融市场的分割和干预,应该使各个金融机构在竞争中自动地发挥出专业分工的优势。最后,还应逐步增加各种金融资产的种类,扩展金融工具的期限结构。

第三,进行财政税收改革。政府在推进金融深化的同时,应进行财政税收体制改革。要使金融与财政改革相互配合,一方面要求两者各尽其职,金融不能代替财政职能;财政也不能干预金融业务;另一方面要改革税收体制,使“财政基础”得以深化,并富有收入弹性,为此要减少财政赤字,消除通货膨胀,简化税种,提高国民收入的边际税率,降低税收管理成本,不再对金融资产的收入进行歧视。

第四,进行外贸改革。发展中国家的外汇市场与国内金融市场一样,也处于非均衡状态。究其根源也在于外汇市场上的价格——汇率被扭曲。因此,外贸改革的核心是实行浮动汇率制,允许外币与本币自由兑换,并逐步取消进出口的歧视性关税,减少对外资流入的依赖,调低本币币值,最终达到外贸自由化,从而促进金融深化的发展。

❸弗莱和加尔比斯对金融深化论的发展。在麦金农和肖提出了金融深化理论以后,许多经济学家对此进行了完善和发展。其中较著名的是美国加利福尼亚大学教授J·弗莱和西班牙经济学家加尔比斯。

金融深化论还被西班牙经济学家加尔比斯用模型作了进一步的阐述,他首先假定经济中有落后部门1或先进部门2。部门1得不到银行贷款,部门2则可以根据银行存款得到一定的贷款。部门1的投资函数I1=H1(r1,d-P*)Y1,r1为部门1的资本收益率(r1=ₔY1/ₔK1,Y1、K1分别为部门1的收入和资本),d-P*为存款的实际利率。 他认为,ₔH1/ₔr1>0,ₔH1/ₔ(d-P*)<0,当r1上升或d-P*下降时,投资I1将扩大;反之,该部门的投资将缩小。部门2的投资函数:I2=H2(r2,b-p*)Y2,b为银行贷款名义利率,b-p*为贷款的实际利率,r2为部门2的资本收益率(r2=ₔY2/ₔK2),ₔH2、ₔr2>0、ₔH2/ₔ(b-P*)<0。 当r2上升或b-P*下降,则部门2的投资需求I2将扩大;反之,I2将减少。在他看来,由于r2远远大于b-P*,所以,部门2的投资需求总量很大,而满足这种投资需求的资金又来自银行储蓄。所以,加尔比斯认为,提高存款的实际利率(d-P*),不仅能缩小部门1的低效率投资,而且将增加银行储蓄,从而促进部门2的高效率投资,加速了整个经济的发展。

金融深化论

关于发展中国家的金融如何促进经济增长的理论。

基本观点 美国经济学家R·I·麦金农和E·S·肖认为,发展中国家要发挥金融对经济的促进作用,必须放弃他们所奉行的“金融压制”政策,推行“金融自由化”或“金融深化”。也就是说,政府当局应放弃对金融市场和金融体系的过度干预,放松对利率和汇率的控制,使其充分反映资金和外汇的实际供求情况;并有效地抑制通货膨胀,使金融和经济增长形成良性循环。在麦金农看来,提高利率是扩大银行实际规模,缓和金融压制,刺激经济增长的必要条件。由于货币与实质资本互补,货币积累是投资的先决条件,而货币的积累是建立在实质现金余额需求M/P增加的基础之上,要增加M/P,则必须提高利率。所以,他认为,货币供给条件d-p*的提高是增加储蓄和投资的第一推动力;而提高银行的贷款利率,则是扩大货币体系实际规模和缓和金融压制的一个必要条件。提高利率带来货币实际收益率的提高,从而有效地增加了实质现金余额需求M/P和货币积累,刺激了储蓄和投资的增长。提高利率的这个作用过程,被麦金农称为“渠道效应”。此外,他还认为:“如果对金融资产支付的利率,大大高于现有技术条件下的投资边际效率,金融资产就会引诱一些企业家从落后的生产过程中抽出资金,来为进行先进技术和扩大生产规模的其他企业提供资金。”(麦金农《经济发展中的货币与资本》上海三联书店1988年第17页)

加尔比斯的进一步阐述 麦金农的上述观点被西班牙经济学家V·加尔比斯用模型作了进一步地阐述。他首先假定经济中有落后部门1和先进部门2。部门1得不到银行贷款,部门2则可以根据银行存款得到一定的贷款。部门1的投资函数I1=H1(r1,d—p*) Y1,r1为部门1的资本收益率(r1=Y1/K1,Y1、K1分别代表部门1的收入和资本),d-p*为存款的实际利率。他认为,H1/r1>0,H1/(d-p*) <0,当r1上升或d-p*下降时,投资I1将扩大,反之,该部门的投资将缩小。部门2的投资函数ID 2=H2(r2,d-p*)Y2,b为银行贷款名义利率,b-p*为贷款的实际利率,r2为部门2的资本收益率(r2=∂Y2/∂X2)。∂H2/∂r2>0,∂H2/∂(b-p*) <0,如果r2上升或b-p*下降,则部门2的投资需求ID2将扩大,反之,ID2将减少。在他看来,由于r2远远大于b-p*,所以,部门2的投资需求总是很大,而满足这种投资需求的资金又来自银行储蓄。所以,加尔比斯认为,提高存款的实际利率d-p*,不仅能缩小部门1的低效率投资,而且将会增加银行储蓄,从而促进部门2的高效率投资,加速整个经济的发展。

J·弗赖的分析 放松金融压制,提高利率,刺激储蓄和投资,促进经济增长的观点还被美国加里福尼亚大学教授弗赖(Maxwell J.Fry)用图形加以说明。

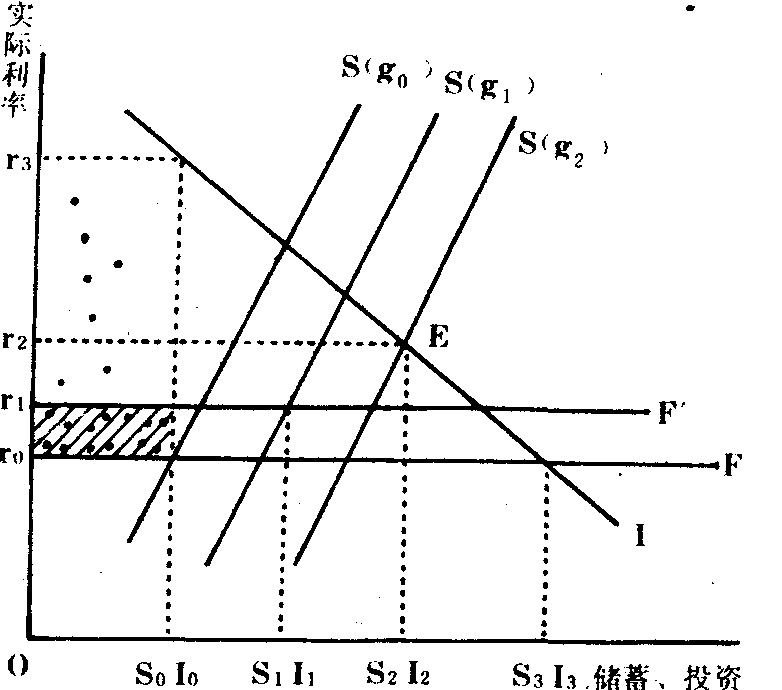

图12—24

如图12—24所示。S(g0)、S(g1)和S(g2)分别表示经济增长率为g0、g1和g2时的储蓄水平,I表示投资,F和F1表示金融压制,指政府人为地压低实际利率,在图中表现为r0和r1。如果存款利率为r0,则储蓄为S0,投资供给为I0,但人们的投资需求却为I3,I3-I0便是投资资金供求的缺口,如果不限制贷款利率,则贷款利率会升至r3,但事实上,政府通常也将贷款利率限制在r0。结果,投资资金的供不应求造成了配给制,并导致低效益的投资(图12—24中的阴影部分)。如果把利率提高到r1,一方面,储蓄和投资分别上升到S1和I1;另一方面,贷款利率的上升会阻止低效益的投资,增加高效益投资。这样,投资平均效率的提高促使经济增长率上升到g1。如果进一步提高利率,取消金融压制,或有效地降低了通货膨胀率,储蓄和投资将进一步增加,经济增长率会继续上升。如图所示,当利率提高到r2时,储蓄为OS2,投资为OI2,经济处于均衡状态。

但是,他们同时又强调,提高利率能促进经济增长并不等于利率越高越好。在麦金农看来,如果利率过高,使d-

*超过一定限度(接近内源融资投资可以获得的最佳边际收益和内部收益),则往往导致新的资产替代从实质资本积累转向现金余额,即货币与实质资本成为相互竞争的替代品,从而发生竞争资产效应。

*超过一定限度(接近内源融资投资可以获得的最佳边际收益和内部收益),则往往导致新的资产替代从实质资本积累转向现金余额,即货币与实质资本成为相互竞争的替代品,从而发生竞争资产效应。

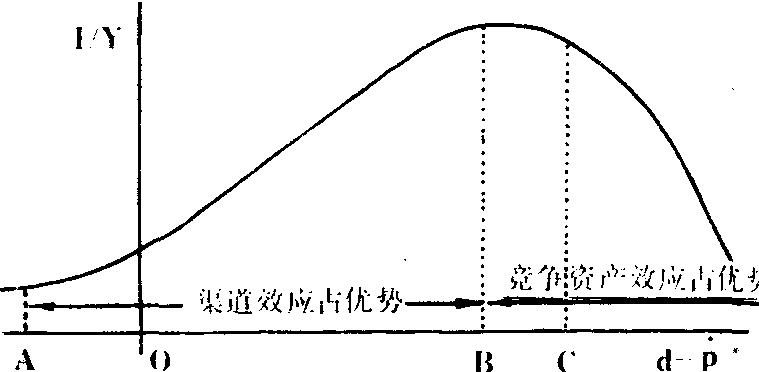

图12—25

如图12—25所示,随着利率从A上升到B,货币需求增加,投资的数量和效率也相应提高。也就是说,在AB区域里,由于货币的渠道效应,实际货币需求M/P和投资/收入比率I/Y将产生互补,从而促进经济增长。但是,当货币收益率大于B时,竞争资产效应(即替代效应)反而会引起实质资本积累的降低从而减少投资。所以,要使内源融资投资效率最大,只须将利率提高到B点。

麦金农对哈罗德——多玛模型的修正 麦金农还通过批判哈罗德——多玛经济增长模型来说明储蓄倾向将受实际利率的影响而发生变化,从而论证了金融深化与经济增长的相互作用。设Y为实际收入或产量,

=dy/dt,S为储蓄倾向,δ为一常数,代表资本生产率或投资效率(δ=y/k,k为实际资本存量)。则哈罗德——多玛模型是:

=dy/dt,S为储蓄倾向,δ为一常数,代表资本生产率或投资效率(δ=y/k,k为实际资本存量)。则哈罗德——多玛模型是: /y=δs。然而,麦金农认为,S并不是一个常数,而是受收入增长率和其他金融变量(如实际利率)影响的变量。即

/y=δs。然而,麦金农认为,S并不是一个常数,而是受收入增长率和其他金融变量(如实际利率)影响的变量。即S=S(

/y; P)

/y; P)0

p表示金融体制改革后各种金融深化的指标。由此,他把哈罗德——多玛模型修正为:

/y=δs(

/y=δs( /y;P)

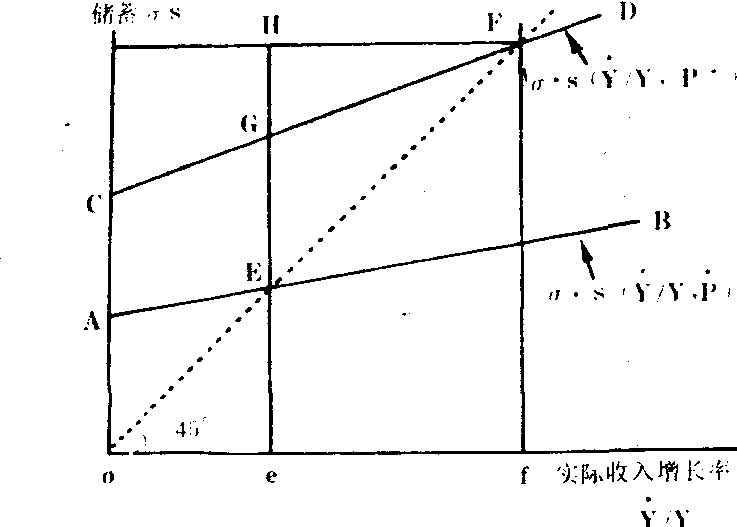

/y;P)该等式包含了经济增长率、储蓄倾向和金融深化的相互作用。如图12—26所示。

虚线是从原点引出的45°角直线,该线上的任何一点,都代表均衡增长率,即

/y= δs。现假定金融体制尚未彻底改革,p=

/y= δs。现假定金融体制尚未彻底改革,p= ,这时的储蓄函数AB很低,AB与45°线相交点E所决定的均衡收入增长率只有Oe。若进行了金融改革,金融深化有显著成效,即P=P*,则储蓄倾向将大大提高,从而使投资率和收入增长率也相应提高。在图中,储蓄曲线上升到CD,并与45°线相交于F,由此决定的均衡收入增长率提高到of。在麦金农看来,金融改革或金融深化对储蓄的效应有两个:一个是总储蓄函数上移。即在收入增长率还未上升之前,金融改革对储蓄的刺激作用(由E升至G)。另一个是总储蓄函数相对于y的斜率增加。即收入增长率上升后对储蓄的进一步推动(由G升至H),在图中表现为CD向AB倾斜。

,这时的储蓄函数AB很低,AB与45°线相交点E所决定的均衡收入增长率只有Oe。若进行了金融改革,金融深化有显著成效,即P=P*,则储蓄倾向将大大提高,从而使投资率和收入增长率也相应提高。在图中,储蓄曲线上升到CD,并与45°线相交于F,由此决定的均衡收入增长率提高到of。在麦金农看来,金融改革或金融深化对储蓄的效应有两个:一个是总储蓄函数上移。即在收入增长率还未上升之前,金融改革对储蓄的刺激作用(由E升至G)。另一个是总储蓄函数相对于y的斜率增加。即收入增长率上升后对储蓄的进一步推动(由G升至H),在图中表现为CD向AB倾斜。

图12-26

肖的金融深化效应分析 肖则认为,金融改革和金融深化会产生四大效应:

❶收入效应。当经济单位所持平均实际货币余额增加后,投资和市场将扩大,由此会引起收入的增长。同时,由于货币体系的存在和发展需要资本和劳动力的投入,所以,还存在着实际货币增长的负收入效应。

❷储蓄效应。在储蓄倾向和税率一定时,收入的增长意味着储蓄的提高。同时,金融深化意味着提高存款利率和降低通货膨胀率,这也将促进储蓄。

❸投资效应。当收入和储蓄增加后,投资会相应增加。此外,提高贷款利率可以淘汰低收益的投资项目,从而增加高收益的投资,并提高投资的平均收益率。

❹就业效应。金融深化将使资本相对昂贵,劳动力相对便宜,这会使人们转向劳动力密集型的企业,从而增加就业。

麦金农提出,为了有效地抑制通货膨胀,政府当局也应提高利率,增强货币持有者的预期收益,以增加实际货币需求,“相应地,在人们急于得到现金余额时,商品需求就会减少。”(麦金农《经济发展中的货币与资本》上海三联书店1988年第99页)。结果,降低了物价上涨率。他认为,当通货膨胀得到控制时,政府还应全部取消国内的价格管制、税收补贴工具和配给制。为了促进金融自由化,麦金农还主张普遍的税收自由化,特别是采用统一的增殖税,即对企业的工资、薪金、利润、利息和租金的总额实行统一的税率。这种增殖税有许多优点,如避免了有差别的商品税收或多重税收,对收入的增长富有弹性等。此外,他还认为,与利率一样,汇率也应正确地反映外汇市场的供求情况。因此,他主张放松外汇管制,在适当范围内让汇率自由浮动。这不仅能够鼓励出口和吸引外资流入,而且可以限制不必要的进口。

- 借野猪还愿是什么意思

- 借鉴是什么意思

- 借鉴“特种部队”的思维是什么意思

- 借鉴于这一点是什么意思

- 借鉴他人的长处补救自己的短处是什么意思

- 借鉴以往,可推知未来是什么意思

- 借鉴别人的经验教训是什么意思

- 借鉴古代事物来认识了解今事物是什么意思

- 借鉴并考校是什么意思

- 借鉴往事的得失以警戒将来是什么意思

- 借鉴楼是什么意思

- 借鉴的写作手法是什么意思

- 借钱是什么意思

- 借钱不是什么意思

- 借钱买筛子——窟窿套窟窿是什么意思

- 借铜是什么意思

- 借锅是什么意思

- 借锤是什么意思

- 借镜是什么意思

- 借镜观形是什么意思

- 借门路是什么意思

- 借问是什么意思

- 借问乘轺何处客,相庭雄幕卷芙蓉。是什么意思

- 借问今何在,一去亦不还。是什么意思

- 借问君来得几日,到家不觉换春衣。是什么意思

- 借问吹箫向紫烟,曾经学舞度芳年。是什么意思

- 借问哀怨何所为,盛年情多心自悲。是什么意思

- 借问因何太瘦生?只为从来作诗苦。是什么意思

- 借问愚公谷,与君聊一寻。是什么意思

- 借问本师谁,敛拨当心住。是什么意思

- 借问梅花何处落,风吹一夜满关山。是什么意思

- 借问汉宫谁得似,可怜飞燕倚新妆。是什么意思

- 借问江潮与海水,何似君情与妾心?相恨不如潮有信,相思始觉海非深。是什么意思

- 借问烟芜苍莽处,还莫是、古襄州。是什么意思

- 借问瘟君欲何往,纸船明烛照天烧 (毛泽东诗《送瘟神》)是什么意思

- 借问经营本何人,道人澄观名籍籍。是什么意思

- 借问行几何,咫尺视九州。是什么意思

- 借问路旁名利客,何如此处学长生。是什么意思

- 借问酒家何处有(打《红楼梦》人名一)探春是什么意思

- 借问酒家何处有,牧童遥指杏花村是什么意思

- 借问酒家何处有,牧童遥指杏花村。是什么意思

- 借问酒家何处有?牧童遥指杏花村。是什么意思

- 借问陶渊明,何物号忘忧。是什么意思

- 借闲小筑是什么意思

- 借闲漫士是什么意思

- 借闲生诗是什么意思

- 借闲随笔是什么意思

- 借阅是什么意思

- 借阅天数是什么意思

- 借阅期限满是什么意思

- 借阅版税是什么意思

- 借阎王债是什么意思

- 借雨灭火,各个击破是什么意思

- 借零件是什么意思

- 借面是什么意思

- 借面吊丧是什么意思

- 借面吊丧假面吊丧是什么意思

- 借靴是什么意思

- 借音是什么意思

- 借韵是什么意思